Les critères d’obtention de crédit immobilier peuvent varier d’une banque à l’autre. Toutefois, certaines conditions sont incontournables. D’une manière générale, l’octroi ou non dépend du profil du client.

Quelles sont les conditions à prendre en compte pour obtenir un crédit ?

Les conditions exigées par le prêteur

Pour multiplier ses chances d’obtenir facilement un crédit, quelques conditions doivent être remplies :

- le dossier de demande de prêt doit être soigné : complété intégralement avec le maximum de documents complémentaires ajoutés,

- l’emprunteur doit justifier des revenus fixes et réguliers,

- il doit être en mesure de disposer d’un apport personnel d’au moins 10 % de la somme empruntée. La banque accorde généralement un crédit avantageux lorsque l’apport est important,

- le taux d’endettement doit être faible et ne doit pas dépasser 35 % des revenus mensuels de l’emprunteur. Il est donc préférable de ne pas cumuler trop de prêt personnel ou crédit à la consommation.

- après le prélèvement de la mensualité du crédit, le reste à vivre doit être suffisant,

- l’emprunteur doit être en mesure de fournir une garantie à la banque : hypothèque, caution …

Voici les conditions de base. Et malheureusement cocher toutes les cases n’est pas possible pour tout le monde. C’est pour cette raison que d’autres facteurs peuvent entrer en jeu.

Les conditions en cas de prêt sans apport

Sous certaines conditions beaucoup plus strictes, une banque peut accorder un prêt, et ce, même sans apport. Cependant, le taux octroyé peut être plus élevé car elle peut estimer le risque plus important.

Néanmoins, les banques favorisent certains profils tels que :

- les investisseurs immobiliers,

- les emprunteurs ayant des revenus élevés,

- les fonctionnaires,

- et les primo-accédants.

Elles vont toutefois procéder à un examen minutieux de la gestion des comptes de l’emprunteur. Selon ses revenus mensuels, son contrat de travail, son taux d’endettement et son reste à vivre, le client peut espérer des conditions d’emprunt plus attractives.

Quelles sont les conditions exigées selon le contrat de travail ?

Les chances d’obtention d’un crédit immobilier peuvent varier en fonction de la nature du contrat de travail du demandeur.

Les conditions avec un CDD

Emprunter avec un CDD reste difficile puisque les risques sont plus élevés comparés à un salarié disposant d’un CDI. Cependant, pour les banques, toutes les personnes ayant un CDD ne sont pas toutes pareilles :

- les emprunteurs qui travaillent dans la fonction publique sont considérés par les banques comme un CDI. Ils n’ont généralement pas de difficultés pour demander un prêt immobilier et peuvent même obtenir des offres plus spécifiques,

- le cas des salariés du secteur privé reste plus compliqué. Si certaines banques ont choisi d’étudier leurs profils au cas par cas, d’autres ont décidé de les refuser systématiquement.

Pour être convaincant, l’emprunteur doit justifier de la solidité de ses finances sur le long terme. Ses chances seront multipliées si son contrat de travail dure plus longtemps. Il en est de même s’il cumule plusieurs CDD successifs dans un même secteur d’activité.

Les conditions avec un CDI

Avoir un CDI est l’idéal pour décrocher un crédit immobilier. D’ailleurs, les banques privilégient ce profil. Quelques conditions sont toutefois exigées pour écarter les refus :

- l’emprunteur ne doit plus être en période d’essai depuis au moins 2 mois,

- il doit remplir les critères d’octroi de crédit immobilier exigés par la banque,

- le montant du remboursement mensuel doit être bien au-dessous du tiers de ses revenus,

- le reste à vivre doit lui permettre de garantir le bon fonctionnement de son ménage,

- s’il est locataire, il devra y avoir une différence raisonnable entre la mensualité et son loyer actuel.

La banque effectue ses calculs en fonction des revenus perçus par le demandeur durant les trois derniers mois. En cas de réévaluation de salaire, il est recommandé d’attendre la fin des trois mois avant de demander un crédit. De cette manière, l’emprunteur peut avancer ses nouveaux revenus afin de bénéficier de conditions d’emprunt plus intéressantes.

Les indépendants ou chefs d’entreprise

Cette catégorie de personne représente un peu les parias du crédit immobilier. Pour le prêt personnel accordé aux travailleurs indépendants ou chefs d’entreprise, certaines structures se sont spécialisées sur leur profil. C’est le cas de Mansa qui accompagne les indépendants et freelances par exemple. Pour le crédit immobilier, la réponse est bien plus complexe. Elle est développée dans un autre article qui se concentre sur les dirigeants et chefs d’entreprise qui veulent acheter un bien immobilier.

Certaines banques prennent également en compte le secteur d’activité du demandeur pour fixer ses taux. Ceux-ci peuvent alors être différents si le secteur est en plein essor ou en difficulté.

L’impôt sur les plus-values immobilières

La plus-value immobilière se calcule en faisant la différence entre le prix de vente d’un bien et le prix de son acquisition. Il est possible de déduire du montant obtenu les frais inhérents à l’achat comme le coût des diagnostics obligatoires par exemple.

Deux impôts différents sont alors appliqués aux plus-values :

- l’impôt sur le revenu

- et les prélèvements sociaux.

Les cas dans lesquels les plus-values sont soumises à l’impôt

Sont concernés par l’impôt, les plus-values immobilières résultant de :

- la vente d’un bien immobilier ;

- la vente des droits attachés à un bien immobilier (par exemple une servitude) ;

- la vente par l’intermédiaire d’une société civile immobilière (SCI) ou d’un fonds de placement dans l’immobilier (FPI) ;

- l’échange de biens, le partage ou l’apport en société.

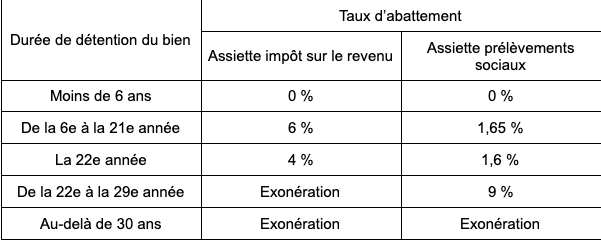

Un abattement qui évolue dans le temps

Le montant total des impôts s’élève à 36,2 % :

- 19 % d’impôt ;

- 17,2 % de prélèvements sociaux.

Toutefois, un abattement est appliqué à la plus-value immobilière réalisée. Cet abattement varie en fonction de la durée de détention du bien.

De fait, pour un bien détenu 10 ans et pour lequel une plus-value de 20 000 € a été réalisée, on calcule l’assiette des impôts comme suit :

- impôt sur le revenu : le vendeur bénéficie d’un abattement de 6 % par an à compter de la sixième année de détention, soit 6 % x 5 = 30 %. L’abattement s’élève donc à 20 000 € x 30 % = 6 000 €. Le vendeur devra donc déclarer aux impôts sur le revenu 14 000 €.

- Prélèvements sociaux : le vendeur bénéficie d’un abattement de 1,65 % par an à compter de la sixième année de détention du bien, soit 1,65 % x 5 = 8,25 %. L’abattement s’élève donc à 20 000 € x 8,25 % = 1 650 €. Il devra donc s’acquitter des prélèvements sociaux sur la base de 18 350 € (20 000 – 1 650).

Les différentes possibilités d’exonération d’impôt sur les plus-values immobilières

Il existe plusieurs cas dans lesquels il est possible de bénéficier d’une exonération d’impôt sur les plus-values immobilières. Ces informations sont accessibles sur le site du gouvernement.

En fonction de la durée de détention du bien

Comme indiqué dans le tableau présenté ci-dessus, l’exonération totale de l’impôt sur le revenu est acquise à l’issue d’une détention du bien de 22 années. En ce qui concerne les prélèvements sociaux, cette exonération totale s’acquiert au bout de 30 ans.

La cession d’une résidence principale

La plus-value réalisée lors de la vente de sa résidence principale est totalement exonérée d’impôts. Pour en bénéficier, le logement doit être la résidence habituelle et effective du vendeur au moins jusqu’à la mise en vente du bien. Dans ce cas, la vente doit intervenir dans un délai jugé comme normal, une année en général.

Une première cession d’un logement autre que la résidence principale

Il est également possible de bénéficier d’une exonération totale d’impôts pour une première cession autre que la résidence principale, sous réserve de répondre à certaines conditions :

- ne pas avoir été propriétaire de sa résidence principale au cours des 4 années précédant la vente ;

- utiliser les fruits de la vente pour acquérir ou construire sa résidence principale, et ce dans un délai de 2 ans suivant la vente effective du premier bien.

La cession d’un logement en France par un non-résident

Depuis le 1er janvier 2019, la cession de son ancienne résidence principale en France d’une personne expatriée est exonérée d’impôts sous certaines conditions :

- l’expatriation doit être faite dans un pays membre de l’Union européenne ou dans un pays ayant signé une convention administrative avec la France ;

- le bien vendu devait constituer la résidence principale du vendeur et être cédé au plus tard au 31 décembre de l’année suivant celle du départ à l’étranger ;

- la plus-value réalisée doit être inférieure à 50 000 €.

Les cessions inférieures à 15 000 €

Si le montant de la cession est inférieur à 15 000 €, la plus-value réalisée est totalement exonérée d’impôt. Ce montant s’entend par bien vendu. Aussi, si vous vendez plusieurs biens dont le montant individuel n’atteint pas 15 000 €, vous ne serez pas imposés sur les plus-values.

L’expropriation

Les plus-values réalisées dans le cadre d’une expropriation sont exonérées d’impôt à condition de réinvestir dans l’immobilier 90 % de l’indemnité perçue dans un délai de 12 mois.

Lors de partages

Les plus-values réalisées à l’occasion d’un partage d’indivision successorale, conjugale, entre partenaires de pacs, concubins, suite à une donation-partage entre les membres originaires de l’indivision, leurs ascendants ou descendants sont exonérés d’impôt.

Les logements sociaux

Les plus-values réalisées lors de cession au profit d’un acquéreur s’engageant à réaliser des logements sociaux dans les 4 ans suivant l’acquisition sont exonérées d’impôt.

Le cas particulier du droit de surélévation

Les plus-values de cession d’un droit de surélévation à condition que l’acheteur s’engage à réaliser ou à achever lesdits travaux dans un délai de 4 ans sont exonérées d’impôts.

Les logements situés en zone tendue

Enfin, un abattement de 70 % de l’assiette est imposable est appliqué aux plus-values réalisées dans le cadre d’une cession d’un terrain à bâtir ou d’un immeuble que l’acquéreur s’engage à démolir pour reconstruire un logement dès lors que ce bien se trouve dans une zone dite tendue selon les critères du code de la construction et de l’habitation.

Un crédit vous engage et il doit être remboursé. Avant de vous engager, vérifiez votre capacité de remboursement.

Directrice de publication du site.