Qu’est-ce qu’une extension de garantie ?

Avant de confirmer si l‘extension de garantie est vraiment nécessaire ou non, il convient de déterminer ce que c’est réellement.

Définition d’une extension de garantie

Par définition, une extension de garantie est un contrat d’assurance qui permet de prolonger la garantie initiale d’un produit, celle proposée par le constructeur.

Les articles concernés

De manière générale, elle permet de couvrir les cas de sinistres sur différents appareils tels que le frigo, le four, la machine à laver, l’appareil photo, l’ordinateur, téléphone, smartphone, le téléviseur, tablette, etc.

Son principe est simple. À un certain moment, la garantie constructeur (gratuite et obligatoire) du produit acheté vient à expirer. Ainsi, en cas de défaillance mécanique ou de panne électronique, les frais de réparation ne sont plus couverts par le distributeur. Dans ce cas, les clients sont obligés de débourser de leur poche l’argent pour le dépannage. Encore faut-il trouver un réparateur car selon les articles cela devient extrêmement difficile. Quand on trouve, il arrive que les coûts soient très souvent exorbitants et représentent quasiment le prix d’achat. Pour éviter ce genre de situation et d’entrer soit dans une spirale néfaste de surconsommation soit de perdre de l’argent pour rien, les vendeurs proposent alors ces extensions de garanties pour prolonger l’ancienne assurance.

La durée et le prix d’une extension de garantie

Lors de l’achat d’un quelconque appareil électronique ou électroménager, les vendeurs proposent souvent aux consommateurs des garanties supplémentaires pour couvrir les cas de panne. Il s’agit de l’extension de garantie. En moyenne, cette dernière dure entre deux et trois ans. Par contre cela peut aller au-delà de ces chiffres.

Côté prix, ce service est plus cher qu’il en a l’air. En effet, selon une étude réalisée par l’UFC-Que-Choisir en 2018, environ 2 000 consommateurs ont déboursé entre 14 % et 24% du prix du produit pour s’offrir cette extension. Pour un aspirateur neuf de 260 €, cela représente déjà 69 € de son coût initial. En effet, plus le produit est onéreux, plus les vendeurs se permettent de faire grimper l’addition.

Rappel sur la garantie légale

Il est important de savoir qu’en France, les consommateurs sont mal informés. C’est ce qu’une enquête de UFC Que Choisir indique en 2015. Une garantie légale et donc de base sur un bien de consommation est de 2 ans. Cette dernière est souvent confondue avec la garantie commerciale qui est en l’occurrence optionnelle.

Le consommateur est mal informé et les enseignes en jouent. Il est difficile de trouver :

- Où ramener le produit,

- Les conditions de la répartion (ticket, carton d’emballage…).

Si un problème arrive dans les six mois après l’achat, il n’est pas nécessaire de prouver que la panne est survenue suite à un problème existant avant la vente.

Est-il nécessaire d’acheter une garantie d’extension ?

À l’heure actuelle, de nombreux consommateurs déclarent que la garantie d’extension ne sert à rien. Pourquoi ?

L’extension de garantie, inutile dans certains cas

Selon 60 millions de consommateurs, la garantie d’extension est inutile. En y repensant, cette affirmation tient la route, notamment si le service ne couvre que les deux premières années suivant l’achat du produit. La raison à cela est simple ! Lorsqu’un appareil est neuf, il est vendu avec ses garanties légales. Or, ces dernières ont parfois une durée comprise entre un et trois ans. De plus, les extensions de garantie ne peuvent être utilisées qu’à l’expiration des assurances légales. Au cours de ces deux ans, si le produit tombe alors en panne, l’extension ne sert donc à rien. En outre, il est très rare pour un équipement neuf de tomber en panne en seulement deux ans d’utilisation. Pour les problèmes liés à l’usure, ils ne se manifestent qu’au-delà de trois, quatre ans. Cependant, c’est précisément la durée la plus longue pour ces extensions.

Il faudra donc faire attention à ce que l’extension de garantie soit bien en supplément de la garantie légale.

Les garanties légales à privilégier

Vu que les extensions de garanties ne servent pas toujours, il est important de connaître les garanties légales pour ne pas se faire arnaquer par les vendeurs. En effet, ces dispositifs légaux sont automatiques et gratuits pour chaque achat et ne doivent pas coûter une somme d’argent. Il s’agit de :

- La garantie de vices cachés : elle est notamment mise en avant lors de l’achat d’un véhicule neuf en magasin. Elle concerne les défauts non apparents au moment de la vente.

- La garantie légale de conformité : le produit doit s’adapter conformément à la description et au fonctionnement donné par le distributeur. En cas de non-conformité, cette garantie peut alors être utilisée pour remplacer l’appareil ou pour se faire rembourser.

L’impôt sur les plus-values immobilières

La plus-value immobilière se calcule en faisant la différence entre le prix de vente d’un bien et le prix de son acquisition. Il est possible de déduire du montant obtenu les frais inhérents à l’achat comme le coût des diagnostics obligatoires par exemple.

Deux impôts différents sont alors appliqués aux plus-values :

- l’impôt sur le revenu

- et les prélèvements sociaux.

Les cas dans lesquels les plus-values sont soumises à l’impôt

Sont concernés par l’impôt, les plus-values immobilières résultant de :

- la vente d’un bien immobilier ;

- la vente des droits attachés à un bien immobilier (par exemple une servitude) ;

- la vente par l’intermédiaire d’une société civile immobilière (SCI) ou d’un fonds de placement dans l’immobilier (FPI) ;

- l’échange de biens, le partage ou l’apport en société.

Un abattement qui évolue dans le temps

Le montant total des impôts s’élève à 36,2 % :

- 19 % d’impôt ;

- 17,2 % de prélèvements sociaux.

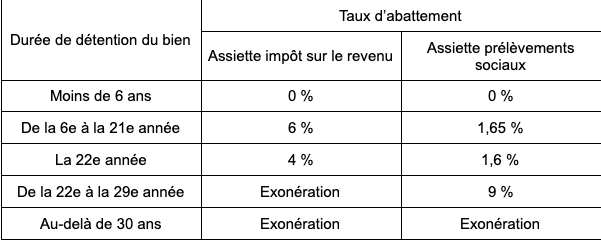

Toutefois, un abattement est appliqué à la plus-value immobilière réalisée. Cet abattement varie en fonction de la durée de détention du bien.

De fait, pour un bien détenu 10 ans et pour lequel une plus-value de 20 000 € a été réalisée, on calcule l’assiette des impôts comme suit :

- impôt sur le revenu : le vendeur bénéficie d’un abattement de 6 % par an à compter de la sixième année de détention, soit 6 % x 5 = 30 %. L’abattement s’élève donc à 20 000 € x 30 % = 6 000 €. Le vendeur devra donc déclarer aux impôts sur le revenu 14 000 €.

- Prélèvements sociaux : le vendeur bénéficie d’un abattement de 1,65 % par an à compter de la sixième année de détention du bien, soit 1,65 % x 5 = 8,25 %. L’abattement s’élève donc à 20 000 € x 8,25 % = 1 650 €. Il devra donc s’acquitter des prélèvements sociaux sur la base de 18 350 € (20 000 – 1 650).

Les différentes possibilités d’exonération d’impôt sur les plus-values immobilières

Il existe plusieurs cas dans lesquels il est possible de bénéficier d’une exonération d’impôt sur les plus-values immobilières. Ces informations sont accessibles sur le site du gouvernement.

En fonction de la durée de détention du bien

Comme indiqué dans le tableau présenté ci-dessus, l’exonération totale de l’impôt sur le revenu est acquise à l’issue d’une détention du bien de 22 années. En ce qui concerne les prélèvements sociaux, cette exonération totale s’acquiert au bout de 30 ans.

La cession d’une résidence principale

La plus-value réalisée lors de la vente de sa résidence principale est totalement exonérée d’impôts. Pour en bénéficier, le logement doit être la résidence habituelle et effective du vendeur au moins jusqu’à la mise en vente du bien. Dans ce cas, la vente doit intervenir dans un délai jugé comme normal, une année en général.

Une première cession d’un logement autre que la résidence principale

Il est également possible de bénéficier d’une exonération totale d’impôts pour une première cession autre que la résidence principale, sous réserve de répondre à certaines conditions :

- ne pas avoir été propriétaire de sa résidence principale au cours des 4 années précédant la vente ;

- utiliser les fruits de la vente pour acquérir ou construire sa résidence principale, et ce dans un délai de 2 ans suivant la vente effective du premier bien.

La cession d’un logement en France par un non-résident

Depuis le 1er janvier 2019, la cession de son ancienne résidence principale en France d’une personne expatriée est exonérée d’impôts sous certaines conditions :

- l’expatriation doit être faite dans un pays membre de l’Union européenne ou dans un pays ayant signé une convention administrative avec la France ;

- le bien vendu devait constituer la résidence principale du vendeur et être cédé au plus tard au 31 décembre de l’année suivant celle du départ à l’étranger ;

- la plus-value réalisée doit être inférieure à 50 000 €.

Les cessions inférieures à 15 000 €

Si le montant de la cession est inférieur à 15 000 €, la plus-value réalisée est totalement exonérée d’impôt. Ce montant s’entend par bien vendu. Aussi, si vous vendez plusieurs biens dont le montant individuel n’atteint pas 15 000 €, vous ne serez pas imposés sur les plus-values.

L’expropriation

Les plus-values réalisées dans le cadre d’une expropriation sont exonérées d’impôt à condition de réinvestir dans l’immobilier 90 % de l’indemnité perçue dans un délai de 12 mois.

Lors de partages

Les plus-values réalisées à l’occasion d’un partage d’indivision successorale, conjugale, entre partenaires de pacs, concubins, suite à une donation-partage entre les membres originaires de l’indivision, leurs ascendants ou descendants sont exonérées d’impôt.

Les logements sociaux

Les plus-values réalisées lors de cession au profit d’un acquéreur s’engageant à réaliser des logements sociaux dans les 4 ans suivant l’acquisition sont exonérées d’impôt.

Le cas particulier du droit de surélévation

Les plus-values de cession d’un droit de surélévation à condition que l’acheteur s’engage à réaliser ou à achever lesdits travaux dans un délai de 4 ans sont exonérées d’impôts.

Les logements situés en zone tendue

Enfin, un abattement de 70 % de l’assiette est imposable est appliqué aux plus-values réalisées dans le cadre d’une cession d’un terrain à bâtir ou d’un immeuble que l’acquéreur s’engage à démolir pour reconstruire un logement dès lors que ce bien se trouve dans une zone dite tendue selon les critères du code de la construction et de l’habitation.

Un crédit vous engage et il doit être remboursé. Avant de vous engager, vérifiez votre capacité de remboursement.

Directrice de publication du site.