Qu’est-ce que la LLD ?

La location longue durée n’est autre qu’une forme de financement d’un véhicule. Elle met en relation 3 parties dont le particulier ou l’entreprise qui souhaite avoir une nouvelle voiture, la banque qui finance l’opération et le constructeur automobile. Il ne faut pas confondre avec le leasing ou LAO qui est une Location avec Option d’Achat. Le LOA et le LDD sont deux formes de financement différents.

Comment se passe une location longue durée ?

Le principe de la LLD repose sur la location d’un véhicule durant une période déterminée :

- La location dure en général entre 12 et 60 mois,

- Le locataire est tenu de verser un loyer mensuel dont le coût est fixé dans le contrat,

- Les kilométrages sont plafonnés selon la durée de la location. S’ils sont dépassés, ils font l’objet de pénalités qui varient de 0,05 à 0,40 € par kilomètre supplémentaire selon le contrat,

- Le contrat de location peut inclure des services supplémentaires. Ceux-ci varient selon le loueur. En général, le contrat comprend les réparations en cas de panne, l’entretien et une assistance,

- Plusieurs types de véhicules peuvent faire l’objet d’une location longue durée,

- Le locataire n’est pas le propriétaire. Cependant, la carte grise est remise à son nom.

- Il reste responsable de la voiture, des actes et des dégâts qui y sont liés durant toute la durée de la location,

- Lorsque le contrat prend fin, le locataire doit restituer le véhicule au loueur dans un état d’usure normal,

- Contrairement à la Location avec Option d’Achat ou LOA, la LLD ne permet pas au locataire d’acheter le véhicule en question lorsque son contrat prend fin.

Son loyer mensuel

La LLD fait l’objet d’un loyer mensuel fixe. Son montant est déterminé à partir de plusieurs éléments dont :

- La marque du véhicule,

- Son modèle,

- Sa valeur à neuf,

- Le nombre estimatif de kilomètres,

- La durée du contrat,

- Les services inclus. Le loyer inclut généralement l’entretien du véhicule et l’assurance.

Quels sont les points forts et les failles de la LLD ?

Comme les autres solutions de financement automobile, la LLD comporte des avantages et des inconvénients qui constituent des éléments de comparaison.

Ses avantages

La LLD présente plusieurs points forts :

- Le locataire bénéficie des avantages d’une voiture neuve,

- Il peut maîtriser son budget voiture puisqu’il connait le montant des loyers dès la signature du contrat,

- Le loyer intègre déjà l’assistance, l’assurance et l’entretien,

- Certains loueurs ne demandent aucun apport personnel. Cependant, ils peuvent demander une caution qu’ils restituent lorsque le contrat arrive à son terme. La LDD sans apport est recherchée par les automobilistes.

Ses limites

La LLD a ses failles :

- Souvent, les mensualités reviennent chères par rapport à celles d’un crédit classique,

- Les pénalités peuvent être très élevées en cas de dépassement du nombre de kilomètres convenu,

- Le loueur peut facturer des frais imprévus en cas d’usures anormales constatées à la restitution de la voiture,

- Certaines garanties ne sont pas toujours couvertes par les assurances proposées dans le contrat,

- Interrompre le contrat de manière anticipée peut s’avérer impossible.

La location longue durée peut intéresser les particuliers qui souhaitent rouler avec une voiture récente, la remplacer de manière régulière et ne pas avoir à se soucier de sa revente. Ce mode de financement convient également aux entreprises qui veulent préserver leur trésorerie en évitant de débourser un capital de départ. Il s’adresse aussi à celles qui sont à la recherche de solution de facilité pour gérer leur parc automobile.

L’impôt sur les plus-values immobilières

La plus-value immobilière se calcule en faisant la différence entre le prix de vente d’un bien et le prix de son acquisition. Il est possible de déduire du montant obtenu les frais inhérents à l’achat comme le coût des diagnostics obligatoires par exemple.

Deux impôts différents sont alors appliqués aux plus-values :

- l’impôt sur le revenu

- et les prélèvements sociaux.

Les cas dans lesquels les plus-values sont soumises à l’impôt

Sont concernés par l’impôt, les plus-values immobilières résultant de :

- la vente d’un bien immobilier ;

- la vente des droits attachés à un bien immobilier (par exemple une servitude) ;

- la vente par l’intermédiaire d’une société civile immobilière (SCI) ou d’un fonds de placement dans l’immobilier (FPI) ;

- l’échange de biens, le partage ou l’apport en société.

Un abattement qui évolue dans le temps

Le montant total des impôts s’élève à 36,2 % :

- 19 % d’impôt ;

- 17,2 % de prélèvements sociaux.

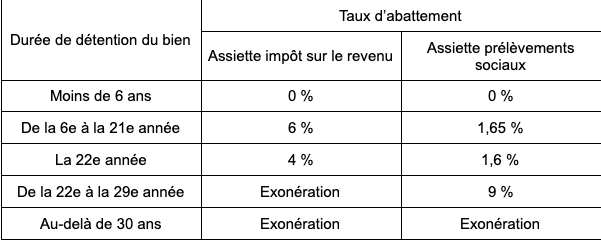

Toutefois, un abattement est appliqué à la plus-value immobilière réalisée. Cet abattement varie en fonction de la durée de détention du bien.

De fait, pour un bien détenu 10 ans et pour lequel une plus-value de 20 000 € a été réalisée, on calcule l’assiette des impôts comme suit :

- impôt sur le revenu : le vendeur bénéficie d’un abattement de 6 % par an à compter de la sixième année de détention, soit 6 % x 5 = 30 %. L’abattement s’élève donc à 20 000 € x 30 % = 6 000 €. Le vendeur devra donc déclarer aux impôts sur le revenu 14 000 €.

- Prélèvements sociaux : le vendeur bénéficie d’un abattement de 1,65 % par an à compter de la sixième année de détention du bien, soit 1,65 % x 5 = 8,25 %. L’abattement s’élève donc à 20 000 € x 8,25 % = 1 650 €. Il devra donc s’acquitter des prélèvements sociaux sur la base de 18 350 € (20 000 – 1 650).

Les différentes possibilités d’exonération d’impôt sur les plus-values immobilières

Il existe plusieurs cas dans lesquels il est possible de bénéficier d’une exonération d’impôt sur les plus-values immobilières. Ces informations sont accessibles sur le site du gouvernement.

En fonction de la durée de détention du bien

Comme indiqué dans le tableau présenté ci-dessus, l’exonération totale de l’impôt sur le revenu est acquise à l’issue d’une détention du bien de 22 années. En ce qui concerne les prélèvements sociaux, cette exonération totale s’acquiert au bout de 30 ans.

La cession d’une résidence principale

La plus-value réalisée lors de la vente de sa résidence principale est totalement exonérée d’impôts. Pour en bénéficier, le logement doit être la résidence habituelle et effective du vendeur au moins jusqu’à la mise en vente du bien. Dans ce cas, la vente doit intervenir dans un délai jugé comme normal, une année en général.

Une première cession d’un logement autre que la résidence principale

Il est également possible de bénéficier d’une exonération totale d’impôts pour une première cession autre que la résidence principale, sous réserve de répondre à certaines conditions :

- ne pas avoir été propriétaire de sa résidence principale au cours des 4 années précédant la vente ;

- utiliser les fruits de la vente pour acquérir ou construire sa résidence principale, et ce dans un délai de 2 ans suivant la vente effective du premier bien.

La cession d’un logement en France par un non-résident

Depuis le 1er janvier 2019, la cession de son ancienne résidence principale en France d’une personne expatriée est exonérée d’impôts sous certaines conditions :

- l’expatriation doit être faite dans un pays membre de l’Union européenne ou dans un pays ayant signé une convention administrative avec la France ;

- le bien vendu devait constituer la résidence principale du vendeur et être cédé au plus tard au 31 décembre de l’année suivant celle du départ à l’étranger ;

- la plus-value réalisée doit être inférieure à 50 000 €.

Les cessions inférieures à 15 000 €

Si le montant de la cession est inférieur à 15 000 €, la plus-value réalisée est totalement exonérée d’impôt. Ce montant s’entend par bien vendu. Aussi, si vous vendez plusieurs biens dont le montant individuel n’atteint pas 15 000 €, vous ne serez pas imposés sur les plus-values.

L’expropriation

Les plus-values réalisées dans le cadre d’une expropriation sont exonérées d’impôt à condition de réinvestir dans l’immobilier 90 % de l’indemnité perçue dans un délai de 12 mois.

Lors de partages

Les plus-values réalisées à l’occasion d’un partage d’indivision successorale, conjugale, entre partenaires de pacs, concubins, suite à une donation-partage entre les membres originaires de l’indivision, leurs ascendants ou descendants sont exonérées d’impôt.

Les logements sociaux

Les plus-values réalisées lors de cession au profit d’un acquéreur s’engageant à réaliser des logements sociaux dans les 4 ans suivant l’acquisition sont exonérées d’impôt.

Le cas particulier du droit de surélévation

Les plus-values de cession d’un droit de surélévation à condition que l’acheteur s’engage à réaliser ou à achever lesdits travaux dans un délai de 4 ans sont exonérées d’impôts.

Les logements situés en zone tendue

Enfin, un abattement de 70 % de l’assiette est imposable est appliqué aux plus-values réalisées dans le cadre d’une cession d’un terrain à bâtir ou d’un immeuble que l’acquéreur s’engage à démolir pour reconstruire un logement dès lors que ce bien se trouve dans une zone dite tendue selon les critères du code de la construction et de l’habitation.

Un crédit vous engage et il doit être remboursé. Avant de vous engager, vérifiez votre capacité de remboursement.

Un crédit vous engage et il doit être remboursé. Vérifiez votre capacité de remboursement avant de vous engager.

Directrice de publication du site.